Švarc systém, inak nazývaný “zamestnávanie“ živnostníkov alebo kontraktorov (zamestnávanie na živnosť), je témou, ktorá rezonuje slovenským podnikateľským prostredím už desaťročia. Hlavným motívom, prečo podnikatelia preferujú živnostníkov pred zamestnancami, sú zjavné daňovo-odvodové výhody. Takýto aranžmán však prináša viaceré výzvy, ktoré sa týkajú odvodov, daní, ale aj trestného práva. V rámci Highgate sa tejto téme venujeme dlhodobo po právnej, regulačnej ako aj daňovo-odvodovej stránke. Aj preto sme k tejto téme a nastavovaniu vzťahov s kontraktormi nedávno realizovali komplexnú konferenciu (Švarc systém konferencia viac informácií o konferencii). V rámci prednášok sa Peter Varga zameral na široké spektrum problémov a poskytol komplexný pohľad na situáciu, ktorá sa dotýka nielen podnikateľov, ale aj fyzických osôb. Ak by ste mali akékoľvek otázky, chceli si pozrieť záznam z konferencie, mali záujem o komplexné služby alebo konzultáciu, sme Vám k dispozícii.

Švarc systém je upravený najmä zákonom č. 82/2005 Z. z., ktorý definuje viacero druhov nelegálnej práce, ale v prvom rade zakazuje klasický švarcsystém (nelegálna práca na živnosť). Zákonom je chápaný ako závislá práca, ktorú vykonáva fyzická osoba pre podnikateľa bez toho, aby medzi nimi existoval pracovnoprávny vzťah alebo štátnozamestnanecký pomer. Zákaz švarcsystému platí obojstranne – aj pre toho, kto pracuje ako aj pre prijímateľa tejto práce.

Výkon práce živnostníka pre podnikateľa nemožno za každých okolností subsumovať pod definíciu švarcsystému. Podstatou je aby boli naplnené znaky závislej práce, ktoré nájdeme v ustanovení § 1 ods. 2 Zákonníka práce, podľa ktorého je to práca vykonávaná:

Pri splnení všetkých vyššie uvedených podmienok, hovoríme o závislej činnosti, ktorá môže byť vykonávaná výlučne v pracovnom pomere.

V prípade správy daní a daňových úradov ide o problematiku závislej činnosti, ktorá je upravená v § 5 zákona o dani z príjmov. Zjednodušene povedané, závislou činnosťou je situácia, kedy je osoba povinná dodržiavať pokyny alebo príkazy platiteľa príjmu. Pri mechanickom výklade závislej činnosti by sme mohli dôjsť k mylnému záveru, že akýkoľvek príkaz alebo pokyn, ktorý niekomu dáme, je závislou činnosťou. Takýto výklad by bol jednak absolútne nelogickým, ale najmä by neodrážal stav a účel, ktorý sa zákonodarca uvedenou formuláciou snažil docieliť.

Je dôležité pochopiť, že pojem závislá činnosť je širší ako pojem závislá práca. To znamená, že každá závislá práca je závislou činnosťou, ale nie každá závislá činnosť je závislou prácou. Tento rozdiel je kľúčový pri kontrole a sankcionovaní švarcsystému.

Začiatkom 90. rokov založil podnikateľ Miroslav Švarc stavebnú firmu Švarc s. r. o. Vidina mnohých po páde režimu bola jasná a to postaviť sa na vlastné nohy a zarobiť. V tomto prípade tomu nebolo inak, Švarc sa veľmi skoro po založení firmy rozhodol zamestnávať živnostníkov, týmto spôsobom nemusel platiť povinné odvody a pracovný pomer mohol kedykoľvek zrušiť. Lákadlom pre ľudí boli zvýšené mzdy oproti tomu, čo by mali, ak by pracovali v pracovnom pomere. Firma pri tejto forme zamestnávania začala rýchlo dosahovať miliardové obraty a darilo sa jej tak dobre že sa stala sponzorom futbalového klubu Benešov. Futbalový klub to vďaka peňažným injekciám pána Švarca dotiahol až do prvej ligy.

V tom čase nikto netušil, že meno známeho miliardára sa onedlho stane pomenovaním pre nelegálny spôsob zamestnávania na živnosť. Netrvalo dlho a štátu sa prestalo páčiť, že prichádza o dosť veľa peňazí. Bol prijatý zákon, ktorý švarc systém oficiálne zakázal. Po zákaze nabral život Švarca rýchly spád. Sprvu bol niekoľkokrát pokutovaný, neskôr obvinený zo sprenevery dávok sociálneho zabezpečenia, až nakoniec odsúdený za daňové úniky na tri a pol roka odňatia slobody.

Na prvý pohľad by sa mohlo zdať, že tento príbeh bol natoľko odstrašujúcim, že už by to nikto nechcel riskovať, nuž opak sa stal pravdou. Zákazom ani odsúdením otca švarc systému sa nič nezmenilo. Ľudia dodnes skúšajú nájsť možnosti ako obísť zákaz a užívať si výhody, ktoré z toho prináležia. A vďaka veľkorysým paušálnym výdavkom to skúšajú aj dnes na Slovensku.

Problematika švarc systému je často vnímaná ako hon na fiktívneho živnostníka (ale aj jednoosobovú SRO), teda samostatne zárobkovo činnú osobu (SZČO) bez vlastných zamestnancov. Na to, aby nebolo pochýb, že o tom, že podnikateľ (SZČO alebo jednoosobová SRO) nie je fiktívnym živnostníkom, podnikateľ by mal spĺňať aspoň dve z nasledujúcich kritérií:

Hoci je táto definícia nejasná a zanedbáva mnohé premenné, štát sa snaží takýchto živnostníkov identifikovať a potrestať, pretože „okrádajú“ verejné financie, neodvádzajú príspevky na dôchodok a ďalšie povinné odvody.

Pozrime sa na túto problematiku z iného uhla. Prečo je švarcsystém tak kontroverzný? A aké sú jeho skutočné výhody a nevýhody pre živnostníkov a zamestnávateľov? Tieto otázky otvárajú priestor pre zaujímavú diskusiu a prinášajú nové perspektívy na staré problémy.

Na Slovensku pracuje na živnosť približne 300 000 ľudí. Počet živnostníkov sa mierne mení z roka na rok, pričom tento typ podnikania zostáva populárny najmä kvôli možnosti väčšej flexibility a potenciálne vyšších čistých príjmov. Zároveň treba dodať, že medzi živnostníkmi je aj značná časť tých, ktorí kombinujú živnosť so zamestnaním na trvalý pracovný pomer. Na porovnanie na Slovensku je približne 500 000 samostatne zárobkovo činných osôb (SZČO), čo zahŕňa živnostníkov aj ostatných podnikateľov, ktorí podnikajú ako fyzické osoby. Tento počet sa mení v závislosti od ekonomických podmienok a legislatívnych zmien, ale dlhodobo sa drží okolo tejto hodnoty.

Na Slovensku počet živnostníkov neustále narastá, čo nás privádza k otázke: Čo motivuje ľudí k tomu, aby sa stávali živnostníkmi?

Jedným z hlavných dôvodov je výrazná disproporcia medzi daňovými a odvodovými povinnosťami živnostníkov a zamestnancov. Táto nerovnováha v daňovom systéme vytvára pre živnostníkov finančne výhodnejšie podmienky, čo prirodzene priťahuje mnohých, ktorí hľadajú spôsob, ako optimalizovať svoje príjmy. Štát sa však na tento fenomén pozerá kriticky a zasahuje, aby zabránil zneužívaniu systému. Je potrebné uviesť, že ak v práve medzi jednotlivými režimami existuje takáto disproporcia, tak zásah štátu je legitímny.

Na konferencii sa Peter Varga venoval tejto téme aj z iného pohľadu. Zdôraznil, že ak by bol daňový systém neutrálnejší, rozhodnutie jednotlivcov, či sa stať živnostníkom alebo zamestnancom, by nebolo považované za podvodné. Nešlo by totiž o pokus vyhnúť sa daňovým povinnostiam, ale o slobodnú voľbu právnej formy, ktorá najlepšie vyhovuje individuálnym potrebám. V situáciách, kde fyzická osoba očakáva dávky zo sociálneho poistenia (hlavne dôchodok) je pre zmenu tá optika neutrálnejšia. Akokoľvek, práve poznanie komplexného pohľadu daní, odvodov a dávok zo sociálneho poistenia je nevyhnutným predpokladom na väčšiu pravdepodobnosť pre obhájenie obchodnoprávneho vzťahu s kontraktorom. Inými slovami, z judikatúry je možné dôvodiť, že samotná právna analýza nestačí a pri nastavovaní vzťahov musí právna analýza reflektovať existenciu alebo neexistenciu finančnej disproporcie. To sú aj závery z našej konferencie.

V prípade neexistencie disproporcie by sme sa dostali do roviny, ktorá by umožňovala slobodnejšiu voľbu vhodnej právnej formy pre konkrétnu fyzickú osobu. V rámci relevantných právnych modelov boli bližšie prezentované zamestnanie, jednoosobové s.r.o., živnosti, ale aj IP vzťahy a iné formy spolupráce, napríklad tiché spoločenstvo. Pozrite si videozáznam z konferencie a dozviete sa viac o tom, prečo je práca na živnosť tak atraktívna a aké výhody a nevýhody prináša pre zamestnávateľov aj živnostníkov. Hlbší pohľad na motivácie využívať živnostníkov a zmluvnú slobodu pri výbere právnej formy predstavuje Peter Varga vo videozázname z konferencie Švarc systém: „Zamestnávanie živnostníkov“ – kde je hranica?

Na začiatok treba uviesť, že švarcsystém je na prvý pohľad finančne výhodný pre obe strany. Zamestnávateľ neplatí povinné odvody, je odbremenený od administratívnych činností, nákladov súvisiacich s pracovnoprávnym vzťahom a vzťah so živnostníkom môže kedykoľvek ukončiť.

Pre živnostníka sú výhody napríklad nasledovné:

Zamestnanec je v pracovnom práve vždy slabšou stranou, nuž ale prechodom do režimu živnostníka, stráca množstvo benefitov, ktoré by v súlade so Zákonníkom práce mal požívať.

Príkladom môže byť:

Okrem toho má živnostník nárok na nižšie dávky zo sociálneho poistenia (materské, dôchodok, dávka v nezamestnanosti, ošetrovné, tehotenské, atď.). Viac o týchto dávkach v školení „Zamestnávanie“ živnostníkov – kde je hranica?

Ako uvádzame aj vyššie, na výhodnosť zamestnávania na živnosť nie je možné nazerať izolovane iba cez optiku vyššie uvedených tabuliek. Komplexný obraz totiž dotvára aj efekt dopadov na dávky zo sociálneho poistenia, ktorých výška je rôzna v závislosti od viacerých okolností vrátane právnej formy na základe ktorej fyzická osoba vykonáva zárobkovú činnosť.

Aj pri dávkach zo sociálne poistenia je iná situácia u živnostníkov a tých kontraktorov, ktorí poskytujú svoje služby prostredníctvom právnickej osoby.

Základným predpokladom pre nárok na materskú je, aby fyzická osoba bola nemocensky poistená v posledných dvoch rokoch pred pôrodom najmenej 270 dní. Pokiaľ sa živnostník nachádza v režime tzv. odvodových prázdnin a neplatí si sociálne odvody ako dobrovoľný poistenec, nemusí mu vzniknúť nárok na materskú. Výška materskej je štandardne 75 % tzv. denného vymeriavacieho základu. Pričom denný vymeriavací základ sa odvodzuje od priemeru vymeriavacích základov v tzv. rozhodujúcom období. Rozhodujúce obdobie je rôzne v závislosti od okolností daného prípadu. Ak by sme to mali zjednodušiť, výška materskej u živnostníka sa odvíja od toho, koľko a kedy prispieval živnostník do sociálneho poistenia. Avšak práve pri materskej pre živnostníkov zákon o sociálnom poistení umožňuje flexibilne dosiahnuť stav, kedy živnostník dostáva maximálnu materskú. Výška maximálnej materskej pri 31 dňových mesiacoch sa pozvoľna každým rokom približuje k sume 2 000 EUR. Pre viac informácií si dohodnite osobnú konzultáciu s Petrom Vargom. Naši klienti na účtovníctvo majú 50 % zľavu.

Vo všeobecnosti platí, že živnostník môže byť uznaný za práceneschopného v prípade choroby, úrazu alebo izolácie/karantény. Štandardná výška nemocenskej dávky sa odvíja od príspevkov živnostníka do sociálneho poistenia ako aj od typu PN (iná suma môže živnostníkovi vyjsť pri pandemickej PN).

Pokiaľ živnostník spĺňa podmienky na nemocenskú dávku (napríklad je platiteľom sociálnych odvodov alebo sa nachádza v tzv. ochrannej lehote), výška nemocenskej dávky je podobná ako pri zamestnancoch, a síce:

Výška denného vymeriavacieho základu sa odvíja od viacerých faktorov. Vo všeobecnosti však platí, že živnostníci využívajúci paušálne výdavky platia sociálne odvody z nižších vymeriavacích základov. A to má dopad aj na výpočet denného vymeriavacieho základu. Treba tiež brať do úvahy, že živnostník si nevie vopred odhadnúť výšku nemocenskej dávky v takej miere ako to vie urobiť pri materskej.

Ošetrovné sa stalo významným sociálnym doplnkom napríklad počas pandémie a zavretých škôl. Pomáhalo nielen zamestnancom/živnostníkom, ale aj samotným zamestnávateľom z hľadiska cash-flow prekonať náročné pandemické obdobie pozastavenej ekonomiky.

Živnostník má štandardne nárok na ošetrovné, pokiaľ si sociálne odvody platí alebo sa nachádza v tzv. ochrannej lehote. Výška ošetrovného rovnako závisí od denného vymeriavacieho základu, ktorého výška sa odvíja od príspevkov živnostníka do sociálneho systému v tzv. rozhodujúcom období. Výška ošetrovného je 55 % takto vypočítaného denného vymeriavacieho základu. Obdobne teda ako pri nemocenskej dávke, výška ošetrovného u živnostníka je ovplyvnená nižšou odvodovou povinnosťou živnostníkov oproti zamestnancom.

Aj keď dôchodky sú pre viacerých kontraktorov našich klientov abstraktnou témou, u niektorých predsa evidujeme záujem o analýzu efektov konverzie na živnosť aj z hľadiska budúcich dôchodkových príjmov. Pri dôchodkoch sa štandardne uplatňuje zásluhový princíp – čím viac poistenec prispeje do sociálneho systému, tým vyšší bude mať dôchodok. Tento zásluhový systém je však ovplyvnený sociálnym elementom, ktorý prezentujú hlavne dôchodkové stropy, koeficient pri vyšších dôchodkoch, ako aj inštitút minimálneho dôchodku.

Ak má napríklad konverzia zo zamestnanca na živnostníka znamenať nižší dôchodok napríklad o 200 EUR, tak pri 15 ročnom poberaní dôchodku celková suma predstavuje 36 000 EUR. A to je relevantná suma. Pri konverziách zo zamestnania na živnostníkov tak pre klientov analyzujeme na požiadanie aj tento aspekt.

Živnostník má nárok na dávku v nezamestnanosti iba vtedy, ak si platil dobrovoľné poistenie v nezamestnanosti najmenej dva roky v posledných štyroch rokoch pred zaradením do evidencie uchádzačov o zamestnanie. Živnostník si tak musí platiť dobrovoľné poistenie v nezamestnanosti, aby nárok na túto dávku mal.

Výška dávky je 50 % denného vymeriavacieho základu, ktorý sa odvíja od priemeru vymeriavacích základov v rozhodujúcom období. Rozhodujúce obdobie je pritom pri dávke v nezamestnanosti iné ako napríklad pri materskej alebo nemocenskej dávke. Rozhodujúce obdobie na zistenie denného vymeriavacieho základu je obdobie dvoch rokov predchádzajúcich dňu, v ktorom vznikol nárok na dávku v nezamestnanosti.

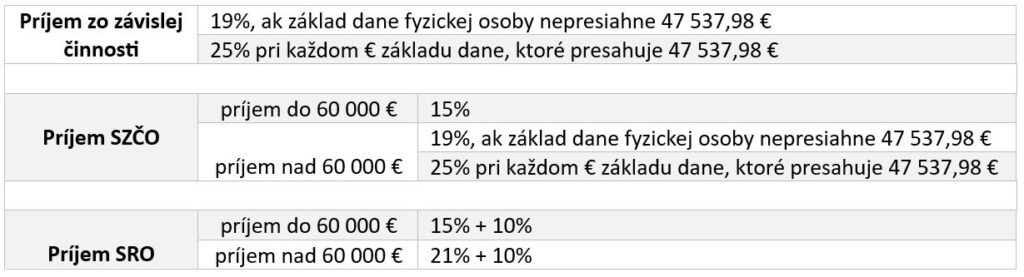

Motivácia účastníkov trhu na strane zamestnancov je hľadať iné formy za účelom zvýšenia svojich príjmov. Pre lepšie objasnenie uvádzame aj sumarizáciu daňových sadzieb, základných modelov, ktoré lemujú túto problematiku

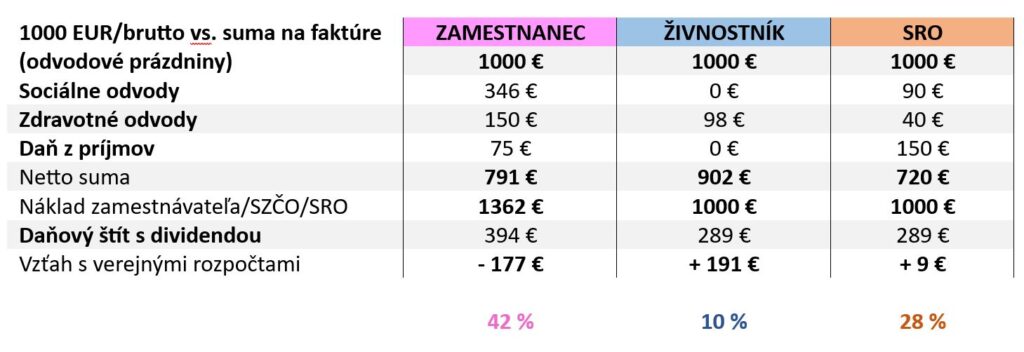

Na konferencii sme vykonali detailné porovnanie odvodových sadzieb pri rôznych pracovných režimoch na základe príjmu 1000 € brutto mzdy zamestnanca a 1000 € na faktúre pre živnostníka (rozoberali sa aj iné alternatívy).

Z výsledkov jednoznačne vyplýva, že efektívna daňovo-odvodová sadzba pri zamestnancovi dosahuje 42%, zatiaľ čo živnostník, ktorý využíva odvodové prázdniny, platí iba nepatrných 10%. Pri porovnaní s konateľom s. r. o. vidíme, že tento režim nie je až tak výhodný, keďže pri konateľskej odmene vo výške životného minima, t. j. 269 € mesačne, ktorá je najefektívnejšia z hľadiska minimálnych zdravotných odvodov, a prezumujeme, že platí 15% daň z príjmov právnickej osoby, tak efektívna odvodová sadzba je vo výške 28%. Z uvedeného sa nám môže javiť, že rozumieme prečo je výskyt živnostníkov na Slovensku tak vysoký. Pre objasnenie uvádzame krátku sumarizáciu.

Peter Varga na konferencii podrobne vysvetlil jednotlivé položky a vyhodnotil zmeny efektívnej daňovo-odvodovej sadzby pri narastajúcej mzde/odmene, povinnosti živnostníka platiť sociálne odvody vrátane možností SRO znížiť daňové zaťaženie cez v praxi štandardné spôsoby malých SRO optimalizovať (legálne/nelegálne) dane (napríklad kúpa auta a podobne) a tým tak znížiť % efektívnej sadzby v tejto tabuľke.

Celý videozáznam z konferencie si môžete objednať tu:

Švarcsystém je pod prísnym dohľadom viacerých kontrolných úradov. Hlavnými inštitúciami, ktoré vykonávajú kontroly, sú:

Každý z uvedených úradov má oprávnenie k výkonu samostatnej kontrolnej činnosti, avšak z rozhodovacej praxe a zistení vieme, že kontroly často začína Inšpektorát práce. Ak zistí porušenie povinnosti a určí, že došlo k spáchaniu deliktu, vydá o tom protokol a informuje Sociálnu poisťovňu.

Zamestnávateľovi, ktorý porušil povinnosti hrozia vysoké pokuty nielen od Inšpektorátu práce, ale aj Sociálnej poisťovne. Inšpektorát práce môže v zmysle zákona uložiť pokutu od 2 000 EUR do 200 000 EUR. Sociálna poisťovňa môže uložiť pokutu do výšky 16 600 EUR a zároveň môže uložiť aj penále vo výške 0,05% za každý deň nezaplatenia poistného, čo ročne predstavuje 18%.

Dokonca za nelegálnu prácu môže byť postihnutá fyzická osoba vykonávajúca činnosť štatutárneho orgánu, pri čom tá ručí v danom prípade celým svojim majetkom.

Sankcie ukladané daňovým úradom sú iné a to súvisí s tým, že daňový úrad má oprávnenie vykonať kontrolu aj niekoľko období spätne, čím nie je možné určiť maximálnu výšku, a teda by mohlo dôjsť až k likvidačným dôsledkom na spoločnosť. V rámci konferencie Peter Varga hovoril o možnostiach, ako sa dá argumentačne vyhnúť takýmto likvidačným sankciám zo strany daňového úradu.

Zákon definuje aj nepeňažné sankcie, ako sú:

Profesor trestného práva Tomáš Strémy v diskusii s Petrom Vargom na konferencii hovorili aj o trestnoprávnej rovine švarcsystému. V extrémnych prípadoch môže byť uložený trest odňatia slobody až na 12 rokov. Viac o trestnoprávnej rovine švarcsystému nájdete vo videozázname z konferencie Švarc systém: „Zamestnávanie živnostníkov“ – kde je hranica?

Nižšie uvádzame niektoré zaujímavé rozhodnutia slovenských a českých súdov v otázke švarc systému.

V jednom rozhodnutí súd riešil otázku, či fyzická osoba v pozícii riaditeľa stávkovej kancelárie môže vykonávať túto činnosť na základe mandátnej zmluvy alebo ide o zastretý pracovnoprávny vzťah.

Pri kontrole bol zistený nasledovný skutkový stav. Spoločnosť prevádzkujúca sieť stávkových kancelárii zamestnala na základe mandátnej zmluvy riaditeľa stávkovej kancelárie. Výkon činností bol rozmanitý, nakoľko išlo o založenie novej prevádzky, teda o zabezpečenie priestorov a personálneho obsadenia stávkovej kancelárie, neskôr po zriadení udeľoval zamestnancom napomenutia, krátil mzdy, schvaľoval žiadosti o dovolenku a navrhoval vyplácanie 13. platov. Za výkon týchto činností bol mesačne odmeňovaný na základe spracovanej dochádzky.

Predmetom mandátnej zmluvy je zriadenie určitej obchodnej záležitosti, ale v tomto prípade išlo o plnenie náhodných úloh podľa pokynov a príkazov zamestnávateľa s prevyšujúcim pracovnoprávnym charakterom. Súd vo svojom odôvodnení odkazoval na štandardné výkladové pravidlo obchodných zmlúv. Základným kritériom pre vyhodnotenie skutočného obsahu zmluvného vzťahu, je náležité vyhodnotenie všetkých okolností súvisiacich s prejavom vôle zmluvnej strany, ktorý sa dá zistiť z reálneho konania. Ak sa zmluvné strany správajú odlišne od konania, ktoré by bežný podnikateľ predpokladal pri mandátnej zmluve, potom nebolo ich prvotným motívom uzavrieť mandátnu zmluvu a ich zmluvný vzťah je simulovaný. V tomto prípade šlo o zjavný prípad zastierania právneho úkonu, v ktorom dal súd za pravdu správcovi dane.

V inom rozhodnutí išlo o spor daňovníka a správcu dane vo veci zamestnávania živnostníka na pozícii vedúceho účtovníka prostredníctvom mandátnej zmluvy.

Správca dane pri posudzovaní hľadel na tri hlavné kritéria: vedúci účtovník pracoval v sídle spoločnosti, pričom využíval firemné zariadenia (hardware i software), za prácu poberal mesačnú odmenu a v neposlednom rade išlo o nepretržitý výkon činnosti. Mandátna zmluva predstavuje záväzok mandatára zriadiť určitú činnosť a nie záväzok k nepretržitému výkonu, na čo súd reagoval, že tento striktný jazykový výklad by viedol k opakovanému uzatváraniu zmlúv pre každú jednotlivú záležitosť. Ak je obchodná záležitosť definovaná určito, môže jej realizácia spočívať v zariadení jednotlivej konkrétnej záležitosti, a rovnako tak i v zabezpečení opakujúcej sa činnosti, či dohodnutí trvalej a opakovanej skupiny záležitostí. Súd ďalej poukázal na to, že účtovník zodpovedal za účtovníctvo ako živnostník, nie ako zamestnanec a šlo o vedľajšiu činnosť. Súd preto na základe uvedeného konštatoval, že nešlo o zastretý úkon, ale o bežný jav tzv. outsourcing, ktorého cieľom je využívanie externých subjektov na aktivity, ktoré nie sú hlavnou činnosťou spoločnosti a viedli by k zbytočnej časovej i finančnej záťaži.

V ďalšom rozhodnutí išlo o zamestnávanie živnostníkov vykonávajúcich stavebné práce pre podnikateľa.

V danom prípade správca dane nezaváhal s reklasifikáciou týchto činností na závislú činnosť. Práca bola totiž vykonávaná podľa pokynov a v mene zamestnávateľa, stavebníci na zabezpečenie výsledku neniesli žiadne materiálové náklady, fakturovali len zamestnávateľovi a jednalo sa o druhovo určenú činnosť. Správca dane vyhodnotil, že uvedené dostatočne napĺňa definíciu závislej práce. Súd však vo svojom rozhodnutí uviedol, že ani súhrn všetkých vyššie uvedených skutočností, nemôže a nevedie k právnemu záveru, že ide o závislú prácu. Pokračoval tým, že nejde o závislú prácu, ak ide o činnosť špecializovanú a vykonávanú len krátkodobo či nesústavne a keď je jej výkon podmienený faktormi do značnej miery nezávislými od zamestnávateľa (napr. sezónne práce, práce závislé od počasia a pod.). Neakceptovaním týchto skutočností by dochádzalo k nelegitímnemu zaťažovaniu súkromnej sféry. Na základe uvedeného sa príslušný súd nestotožnil so závermi správcu dane a priklonil sa na stranu daňovníka.

Ministerstvo financií Slovenskej republiky v máji 2024 publikovalo materiál “Hľadáme spoľahlivého zamestnanca. Podmienka: na živnosť.”[1], v ktorom uvádza, že až 10 % v tom čase zverejnených ponúk na portáli profesia.sk pripomína zamestnávanie na fiktívnu živnosť. Ide o pracovné ponuky, ktoré uvádzajú možnosť voľby medzi živnosťou a štandardným pracovným úväzkom alebo sú priamo na živnosť, vyžadujú prácu na pracovisku a zároveň nejde o obchodné pozície. Medzi oblasti, kde sa najčastejšie objavovala možnosť “práce” na živnosť patrili žurnalistika, polygrafia a médiá, stavebníctvo a reality, marketing, reklama a PR, či napríklad telekomunikácie.

Publikovaný materiál uvádza aj konkrétne inzercie, kde ako “druh pracovného pomeru” bola uvádzaná živnosť alebo alternatívne živnosť aj pracovný úväzok. Štandardným príkladom takýchto pracovných ponúk sú ponuky v stavebníctve, kde je už z inzerátu zrejmé, že práca sa bude vykonávať podľa pokynov zamestnávateľa

V práve platí zásada, že právny stav musí zodpovedať faktickému stavu. Jednoducho povedané, zmluva musí odrážať skutočnú situáciu. Nemôžeme mať uzavretú zmluvu na vykonávanie práce A, ak zamestnanec v skutočnosti vykonáva prácu B. Toto je často označované ako zastieranie právneho úkonu. Pre lepšie pochopenie a prípravu pracovných zmlúv uvádzame niektoré z indikátorov, ktoré by mali byť, alebo naopak nemali byť, zahrnuté v zmluvách. Takýmito indikátormi napríklad sú:

Tieto indikátory môžu slúžiť ako pomôcka pri posudzovaní a dokazovaní skutočného charakteru zmluvného vzťahu v spore s daňovým úradom alebo Inšpektorátom práce. Pri nastavovaní vzťahov pre klientov sa sústreďujeme na viaceré detaily, ktoré ani podnikateľ, ani advokát nevenujúci sa daniam a odvodom detailne na prvý pohľad nespozoruje. Ak by Vás čokoľvek zaujímalo alebo by ste chceli posúdiť/nastaviť vzťahy u Vás vo firme, dajte nám vedieť.

Švarcsystém môže na prvý pohľad pôsobiť ako atraktívny model zamestnávania, no skrýva v sebe množstvo rizík a potenciálnych negatívnych dôsledkov. Na našej konferencii sme ponúkli podrobný pohľad na túto problematiku, zdôraznili sme dôležitosť dodržiavania zákonov a predpisov, poskytli sme rady, ako sa možno vyhnúť sankciám a otvorili sme diskusiu o možnostiach a výzvach spojených s týmto modelom.

Ak máte akékoľvek otázky alebo potrebujete odbornú pomoc v tejto oblasti, neváhajte nás kontaktovať. Sme tu, aby sme vám pomohli nájsť najlepšie riešenia pre Vaše podnikanie.

Švarc systém predstavuje nelegálnu formu zamestnávania, kde zamestnávateľ formálne nezamestnáva zamestnanca na základe pracovnej zmluvy, ale „najme“ ho ako živnostníka (SZČO), aby vykonával rovnakú prácu, akú by vykonával ako zamestnanec. Na Slovensku takýto spôsob “zamestnávania” nie je v súlade s právom. Samozrejme, nie každý výkon živnosti alebo samostatne zárobkovej činnosti automaticky zakladá švarc systém. Každý zmluvný vzťah je potrebné posúdiť individuálne a preto, v prípade, ak máte pochybnosti, či napríklad Váš zmluvný vzťah napĺňa znaky švarcsystému,neváhajte nás kontaktovať.

Švarc systému sa v podstate je možné vyhnúť tým, že sa odstránia prvky závislej práce a zmluvný vzťah a transformuje na zákonne prípustný rámec. Avšak, na Slovensku stále platí, že ak zamestnanec vykonáva činnosť, ktorá má znaky závislej práce, musí byť táto činnosť realizovaná na základe pracovnej zmluvy.

V oblasti zamestnávania živnostníkov pre klientov zabezpečujeme:

Pre viac informácií si objednajte konzultáciu s Petrom Vargom:

[1] https://www.mfsr.sk/files/sk/financie/hodnota-za-peniaze/analyzy-uhp/fiktivni_zivnostnici_komentar-uhp_maj2024.pdf

Law & Tax

Tomáš Demo

tomas.demo@highgate.sk

Accounting

Peter Šopinec

peter.sopinec@highgate.sk

Crypto

Peter Varga

peter.varga@highgate.sk

Highgate Law & Tax

Nivy Tower, Mlynské Nivy 5,

821 09 Bratislava

Slovenská republika

Highgate Accounting

Nivy Tower, Mlynské Nivy 5,

821 09 Bratislava

Slovenská republika

E-mail

info@highgate.sk

Máte záujem o služby Highgate

Group? Ozvite sa nám na

info@highgate.sk

Kariéra

Máte záujem o prácu v Highgate

Group? Ozvite sa nám na

info@highgate.sk