Efektívne daňovo optimalizovať dokážu aj dnes nielen veľké nadnárodné giganty ako Google, Facebook alebo Apple, ale aj malé slovenské spoločnosti. Tie dokonca, aby ušetrili aj desiatky percent ročne na daniach alebo odvodoch, v kritickom množstve prípadov nepotrebujú žiadne offshore spoločnosti. Ak Vás táto téma zaujíma, kľudne nás kontaktujte a pozrieme sa na vašu situáciu.

Daňová optimalizácia je aj dnes veľmi živou témou s ktorou sa v praxi stretávame takmer každý deň. Na čo však vždy v súvislosti s daňovou optimalizáciou poukazujeme je veľmi tenká a nejasná hranica medzi legálnou a nelegálnou daňovou optimalizáciou. Rozmanitosť ekonomického života ako aj komplexnosť právnych predpisov vytvárajú priestor, v ktorom je pre laika náročné vedieť, kedy sa pri daňovej optimalizácií ocitol na trestnoprávnom území. Práve preto je dôležité, aby daňová optimalizácia bola analyzovaná a prípadne navrhovaná nielen z hľadiska daní a účtovníctva, ale aj z právneho a praktického hľadiska a ideálne pod jednou strechou. Presne to ponúkame našim klientom my.

Pre našich klientov poskytujeme komplexnú analýzu ich podnikania s cieľom nastavenia tak, aby bolo daňovo a odvodovo efektívnejšie. Ten priestor z našich skúseností má kritická väčšina podnikateľov.

V tejto súvislosti ako právnická firma roka pre oblasť daňového práva pre roky 2023 a 2024 vypracúvame pre našich klientov high-level a komplexnejšie daňovo-právne analýzy a štruktúry pre účely legálnej daňovej optimalizácie ich podnikania. A to platí nielen pre veľké, ale aj malé slovenské spoločnosti. V oblasti daňovej optimalizácie zabezpečujeme napríklad tieto služby:

Ak Vás tieto témy zaujímajú, kľudne nás kontaktujte a pozrieme sa na Vašu situáciu.

Vo svojej podstate pod pojmom daňová optimalizácia sa rozumie zákonom nezakázaný postup, ktorým podnikatelia môžu dosiahnuť minimalizáciu daňového zaťaženia. Laicky povedané ide o legálny postup krokov, ktorý v konečnom dôsledku spôsobí, že podnikateľ zaplatí nižšiu daň. A to je našou snahou pri implementáciách zákonných daňovo optimalizačných riešení pre klientov.

Na rozdiel od daňovej optimalizácie, ktorá je legálna, pri daňových únikoch ide o nezákonný alebo nelegálny postup znižovania daňovej povinnosti. Častokrát si posúdenie, či konkrétna štruktúra je legálna alebo nelegálna vyžaduje značnú mieru citu a detailu na ktorom si my zakladáme, a práve to je záruka vyššej istoty pre podnikateľov pri ich daňovej optimalizácií. Prečítajte si blog Petra Vargu ku kauze KTAG a Andreja Kiska.

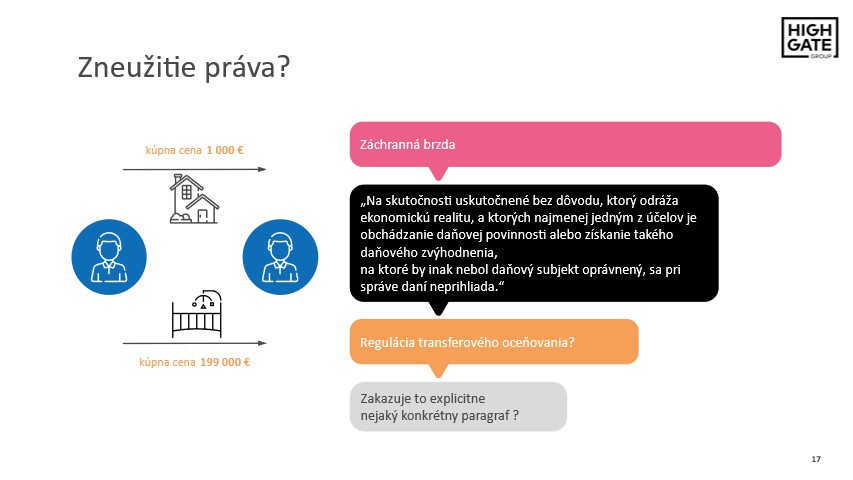

Príklad 1: Firma dosiahne zisk. Zisk však nevyplatí spoločníkovi ako dividendu, ale daruje mu ho a vyhne sa tak dani z dividend. Právne predpisy takéto konanie formálne nezakazujú. Môžeme to považovať za:

Príklad 2: Slovák žijúci na Slovensku si založí v Spojených arabských emirátoch spoločnosť, odkiaľ fakturuje služby svojim klientom. Daň v Spojených arabských emirátoch vie byť 0 % a tento Slovák sa združuje viac ako 183 dní roka na Slovensku. Opäť, žiadny právny predpis založenie a využívanie tejto spoločnosti nezakazuje. Môžeme to teda považovať za:

V súvislosti s touto otázkou sa tiež vynára procesno-praktický kontext v ktorom radíme klientom, a síce aká je miera medzinárodnej spolupráce v tejto oblasti? Viac aj o UAE ako aj iných krajinách rozprával Peter Varga vo svojej prednáške o cezhraničných daňových štruktúrach na našej konferencii o krypte (viac informácií tu). Záznam si môžete pozrieť tu.

Príklad 3: Podnikateľ podniká prostredníctvom svojej malej obchodnej spoločnosti, ktorá sa venuje IT službám. S cieľom využiť zvýhodnený daňovo-odvodový režim pre živnostníkov si založí živnosť, prostredníctvom ktorej fakturuje marketingové služby svojej spoločnosti. Presúva si tak zisk zo spoločnosti na živnosť. Predpokladajme, že cena za služby je trhová. Môžeme to teda považovať za:

Príklad 4: IT firma má vo svojom tíme 10 ľudí, ktorí pracujú z domu alebo v priestoroch spoločnosti na full time. Z týchto 10 ľudí sú dvaja na trvalý pracovný pomer a 8 sa rozhodli pracovať ako živnostníci, aby mali vyšší čistý príjem. Môžeme takúto optimalizáciu považovať za

V apríli 2024 sme o téme „zamestnávania“ živnostníkov a kontraktorov v SRO zorganizovali rozsiahlu konferenciu (viac informácií tu). Záznam si môžete pozrieť tu.

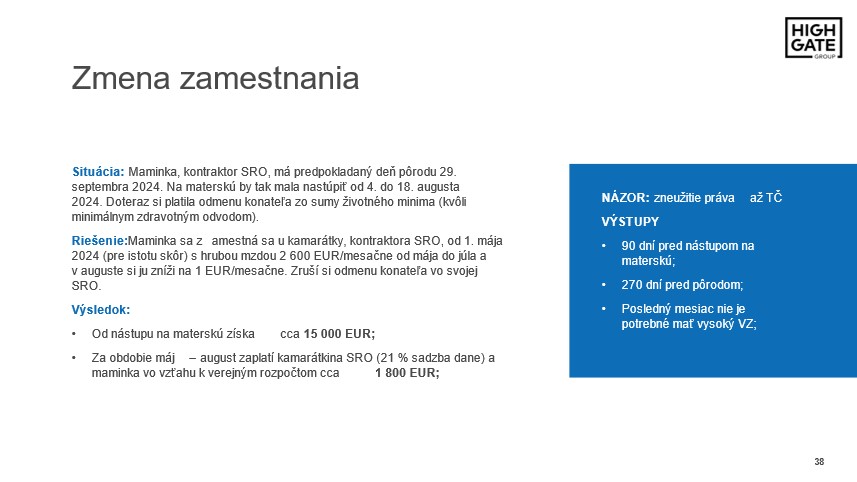

Príklad 5: Tehotná žena pracuje v spoločnosti svojho známeho. Ten vlastní aj iné spoločnosti. S cieľom zvýšiť si svoju materskú sa dohodnú. že posledné tri mesiace sa zamestná v jeho druhej spoločnosti, kde bude mať aj vyššiu mzdu. Môžeme takúto odvodovú optimalizáciu považovať za

Pokiaľ podnikateľ neodhadne už tak veľmi tenkú a nejasnú hranicu medzi legálnou optimalizáciou a nelegálnou optimalizáciou, vie sa aj daňovo-optimalizačná schéma dostať do roviny trestného práva. Pri zlom nastavení daňovej optimalizácie môžete teda skĺznuť do roviny trestného práva najmä z pohľadu naplnenia skutkovej podstaty trestného činu skrátenia dane a poistného. Na Slovensku nie je veľa prípadov, ktoré by boli analyzované v tomto kontexte legálnej a nelegálnej optimalizácie aj z teoretického hľadiska.

Aj preto je dôležité pri hľadaní daňovo optimalizačných riešení nespoliehať sa iba na názor daňového poradcu. Do jeho pôsobnosti totiž nespadá právne a ústavnoprávne posudzovanie jednotlivých štruktúr. Rovnako v jeho pôsobnosti nie je ani posudzovať za akých okolností je možné využívať zahraničnú spoločnosť napríklad z Európskej únie a využiť tak slobodu usadzovania sa. Keďže sa týmto témam v rámci Highgate intenzívne venujeme, vnímame, že našou úlohou je byť nielen daňový, ale aj právny a praktický poradca pri daňových optimalizáciách. Musíme hovoriť aj o teóriách v práve ako materiálnych korektívoch, ktoré vytyčujú hranice subjektívnym právam. Kvalitné kombinované právne a daňové poradenstvo totiž nie je len o tom, že v Maďarsku je nižšia sadzba dane alebo zákon nedáva jasnú odpoveď.

Jednou z výnimiek je kauza KTAG Andreja Kisku. Podstatou tohto daňového sporu bolo zahrnutie si nákladov na prezidentské voľby do daňových výdavkov firmy. Tento prípad nie je až tak zaujímavý z hľadiska toho, či dané náklady je možné považovať za daňové výdavky.

Jeho pridaná hodnota totiž spočíva hlavne v tom, že daňovú optimalizáciu v danom kontexte posudzuje v trestnoprávnej rovine. Ide o relatívne precedentnú vec v podmienkach slovenského daňového práva. Táto kauza nám dôsledne ukazuje, aké komplexné, komplikované a nepredvídateľné vie byť daňové právo.

Kým agresívna daňová optimalizácia predstavuje daňový delikt, pri ktorom podnikateľovi hrozí dodanenie a pokuta, daňový podvod k tomu pridáva ako sme už načrtli vyššie navyše aj trestnoprávny rozmer. Ekonomický a právny život je žiaľ, tak rozmanitý, že nie vždy je jednoznačne možné ku každej ekonomickej kauze prisúdiť miesto iba v jednej z vyššie uvedených množín. A preto sa tieto množiny nepretínajú v jednom bode = podnikateľ (a teda aj jeho trestnoprávna pozícia) je v nejakej miere vystavený svojvoľnosti rozhodovacieho orgánu.

Predstavme si, že podnikateľ chce využiť nižšiu sadzbu dane v Maďarsku. Založí si tam firmu odkiaľ fakturuje svojej slovenskej spoločnosti. Presúva zisk z vyššieho daňového pásma do nižšieho. Pokiaľ podnikateľ nechce investovať do relevantného poradcu, vystačí si s internetom a svojim slovenským účtovníkom. Na internete si zistí, že maďarská sadzba dane je 9 % + lokálna daň (údaj z roku 2024), nájde si spoločnosť, ktorá mu maďarskú spoločnosť založí a poskytne sídlo a slovenský účtovník mu faktúry zaúčtuje. Ak do tejto štruktúry zapojí aj relevantného daňového poradcu, zistí, že tento typ prvoplánovej daňovej optimalizácie však má širší rozmer. Vyvstávajú totiž napríklad nasledujúce otázky:

Advokát do celého kontextu prináša nevyhnutný právny rozmer v situáciách, kde písané právo nedáva jasnú odpoveď. Pri interpretácií využíva súdnu judikatúru, rozbor rôznych výkladov práva (teleologický, gramatický, historický, atď.) ako aj filozofiu a teóriu práva, po ktorých je potrebných siahnuť v nejasných situáciách. Môže ísť napríklad o nasledujúce témy:

Navyše, s daňovou optimalizáciou treba mať aj relevantné praktické skúsenosti.

Hlavne pri využívaní zahraničných spoločností podnikateľ potrebuje vedieť vopred, aká je napríklad prax bánk, do akej miery funguje výmena informácií, alebo koľko je možné očakávať administratívnych a finančných úskalí (t.j. povinný audit, AML procedúry, onboarding na zahraničných kryptoburzách, atď.).

V Highgate Group preto spájame všetky elementy do jednej ucelenej služby. To je podstata prepojenia práva, daní a účtovníctva pod jednou strechou. Našou úlohou je však aj kultivovať slovenské podnikateľské prostredie. Stále je totiž v ňom badať prvky ranokapitalistického obdobia, ktoré sa prejavujú napríklad vo veľmi agresívnom vnímaní možností pre daňovú optimalizáciu. Ak máme pestovať v spoločnosti zmysel pre právny štát a spoločenskú zodpovednosť, našou úlohou, ako lídra v oblasti daňového práva na Slovensku, jednoducho musí byť poukazovanie na zákonné limity. Daňová optimalizácia musí byť zákonná, musí vychádzať z relevantných ekonomicko-právnych motívov a musí byť autentická.

Zákon o dani z príjmov dnes obsahuje približne viac ako 100 000 slov. To je približne trikrát viac ako v roku 2004, keď nadobudla účinnosť veľká “Miklošova” daňová reforma. Počet slov v zákone síce na prvý pohľad pôsobí ako bezvýznamná štatistika, avšak čím komplikovanejší je zákon o dani z príjmov, tým viac možností na daňovú optimalizáciu môže poskytovať. A práve preto vedia optimalizovať aj “jednoosobové eseročky”.

Rovnako ako pri indexovaní vyhľadávania na Googli, tak aj daňová optimalizácia dnes musí byť poctivá, reálna a dostatočne uveriteľná na to, aby bola úspešná. Ak aj dosiahne agentúra dočasný úspech aplikovaním nového, neprirodzeného spôsobu zlepšenia vyhľadávania internetovej stránky, je pravdepodobné, že je to len dočasné a Google si s tým poradí.

Rovnako aj v daniach. Nie je možné sa spoliehať na súčasnú prax finančnej správy napríklad pri analyzovaní zložitejších operácií a štruktúr. Premlčacia doba je totiž v niektorých prípadoch až 10 rokov. To sa týka aj kryptoaktív. Spoločnosť postupne limituje k absolútnej transparentnosti, a preto musí dnes byť daňová optimalizácia postavená na pevných základoch, aby sa tak kvalifikovala do množiny legálnej a legitímnej daňovej optimalizácii.

Ak bude teda tento trend vyzbrojovania finančnej správy pokračovať, daňovníka to môže dobehnúť o niekoľko rokov.

V prípade, ak podnikáte cezhranične, možnosti na optimalizáciu sa rozširujú. Nikdy v histórii nebolo fyzické presúvanie sa osôb a tovarov tak jednoduché ako v súčasnosti. Rovnako nikdy predtým nebolo tak jednoduché poskytovať služby z jedného konca sveta zákazníkovi nachádzajúcemu sa na druhom konci sveta. Vo svete sa stierajú hranice, vzdialenosti sa stávajú relatívnymi a viaceré podnikateľské možnosti stále viac reálnymi. Otvorený svet tak prináša možnosti využívať daňové výhody jednotlivých krajín za účelom optimalizácie daní, toku financií a ochrany majetku.

Medzinárodné daňové predpisy a regulácia sa však neustále menia, pričom narastajúca globalizácia komplikuje zdaňovanie cezhraničných, ale aj vnútroštátnych operácií. Podrobná znalosť tejto regulácie nám umožňuje pre našich klientov v spolupráci s našimi zahraničnými partnermi navrhovať a implementovať účinné a efektívne daňové štruktúry, ktoré spĺňajú aktuálne regulačné požiadavky.

Ak Vás táto téma zaujala, neváhajte nás kontaktovať:

Viac z oblasti daní a predovšetkým optimalizácie daňového a odvodového zaťaženia nájdete v tejto sekcii na našej webovej stránke: Daňová a odvodová optimalizácia

V prípade záujmu môžete odoberať aj náš newsletter o zaujímavých praktických právnych a daňových informáciách, a to bezplatne: Odoberaj newsletter.

Svoje konkrétne otázky môžete prípadne adresovať aj na konzultácii s naším partnerom Petrom Vargom, ktorý sa špecializuje na oblasť finančnej regulácie a daňového práva. Konzultáciu si môžete objednať tu:

Law & Tax

Tomáš Demo

tomas.demo@highgate.sk

Accounting

Peter Šopinec

peter.sopinec@highgate.sk

Crypto

Peter Varga

peter.varga@highgate.sk